工程车“造车新势力”博雷顿冲刺港股上市 核心产品出货量前后披露不一致

挖掘机、装载机等工程机械的电动化,在近几年成为行业趋势,包括三一重工(SH600031)、中联重科(SZ000157)、柳工(SZ000528)等在内的企业纷纷推出各自的电动化产品。这一趋势也催生出工程车领域的“造车新势力”,它们因新能源而生,发展至今也拿下了一定的市场份额。

博雷顿科技股份公司(以下简称博雷顿)便是其中一家,今年4月,博雷顿递交了港股招股书,并在近期再次递表。根据招股书,与乘用车领域的“造车新势力”们刚起步时类似,博雷顿目前还处于亏损阶段,其报告期内实现收入翻倍的同时,亏损也同步扩大了一倍。

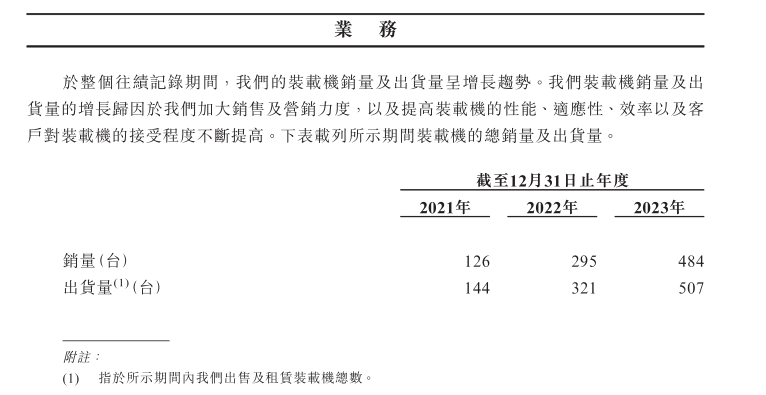

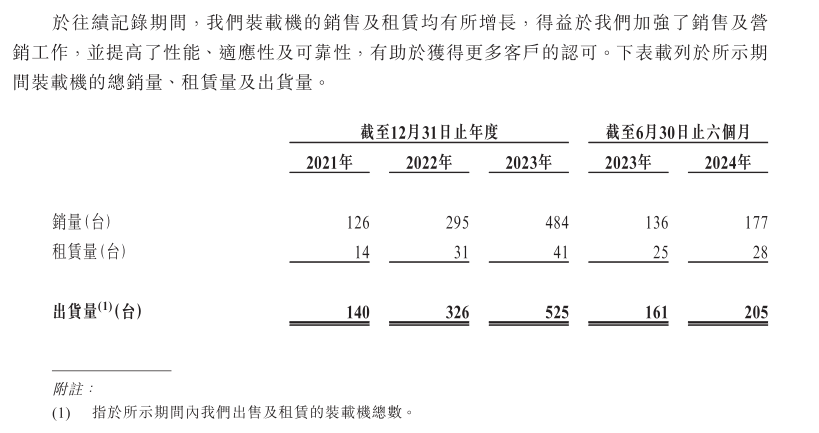

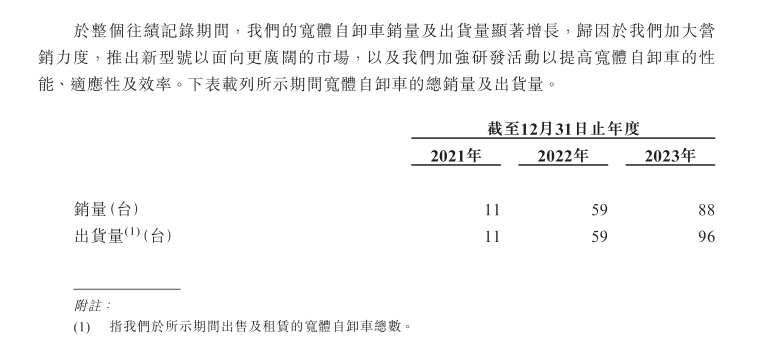

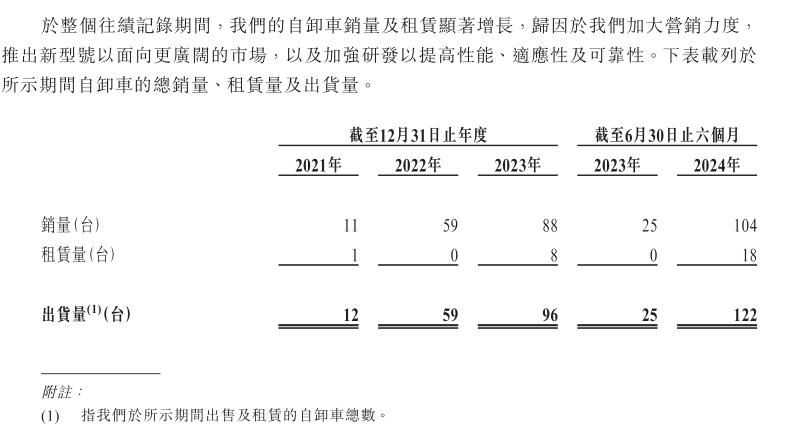

此外,《每日经济新闻》记者对比发现,博雷顿两份招股书披露的部分数据出现不一致的情况。其核心产品电动装载机,之前一份招股书中介绍,2021年—2023年出货量由144台增至507台,但新版招股书则介绍称出货量由140台增至525台,类似的变动还出现在新能源宽体自卸车的出货量上。与此同时,博雷顿各年度的收入并未产生对应变动。

两个版本的出货量数据为何出现不同,又以何为准?截至截稿,博雷顿暂未回复记者的采访。但无论是哪组数据,摆在博雷顿面前的现实难题是,工程机械的电动化趋势在加速,对应市场规模大幅扩大,但传统行业大咖们似乎更有优势,最近两年,博雷顿的销售增长速度并未赶上行业电动产品的销售增速。

收入增加,亏损扩大

新能源如何席卷工程机械行业?该领域的龙头三一重工曾介绍,电动化是公司最重要的战略领域,公司自2021年开始成立新能源技术委员会,各产品事业部成立电动化经营与科研团队,全面推进工程车辆、挖掘机械、装载机械、起重机械等产品的电动化。

新能源领域的投资人陈方明更早关注到了工程机械行业的电动化方向,他创建了博雷顿。在招股书中,博雷顿自我宣传是“中国新能源工程机械行业先驱”。2016年11月,博雷顿的前身上海博玺智能科技有限公司成立,在2018年进行了A轮融资,到2019年变更为博雷顿科技有限公司并开始使用品牌名称“博雷顿”。2019年12月,博雷顿推出5吨级电动装载机,2020年5月推出90吨级电动宽体自卸车。

“伴随新能源工程机械行业快速发展,我们已于往绩记录期间实现强劲收入增长,证明了我们成功使我们的产品及服务商业化的能力。”博雷顿在招股书中如是介绍,2021年—2023年,该企业的收入分别是2.01亿元、3.60亿元及4.64亿元,年复合年增长率为52.1%。

不过,博雷顿的盈利水平未能取得同步发展。《每日经济新闻》记者注意到,2021年—2023年,博雷顿的毛利率分别是3.7%、2.3%及2.0%,对应年度分别亏损9746.7万元、亏损1.78亿元及亏损2.29亿元,毛利率出现连续降低,亏损逐年增加。

“于往绩记录期间,我们产生净亏损,主要因为在我们的业务规模仍在逐步形成的同时,我们于开发产品、提高研发能力、建立销售系统及发展业务方面进行了大量前期投资。此外,磷酸铁锂电池价格波动等短期事件亦已影响我们于往绩记录期间的财务表现。”博雷顿在招股书中如此解释。

两份招股书,出货量数据不一致

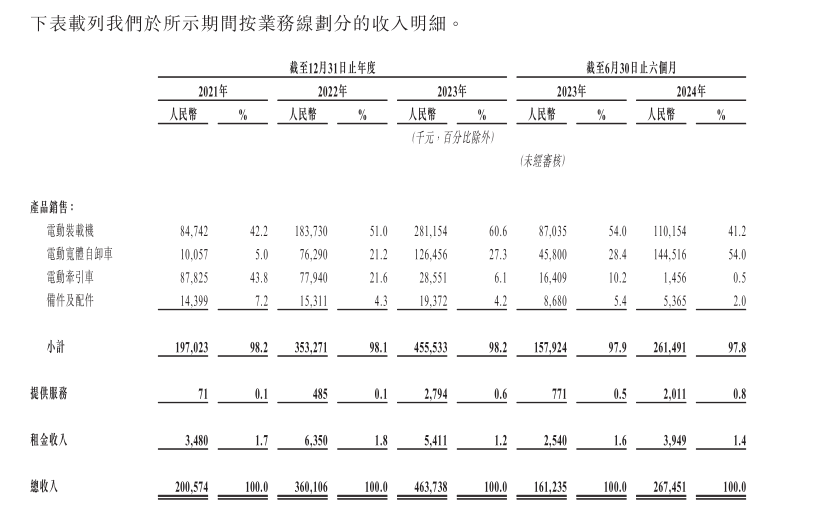

从细分产品来看,博雷顿主要销售收入来源于电动牵引车、电动装载机及电动宽体自卸车。此外,少部分收入来源于维修及保养服务、设备出租业务。

博雷顿援引灼识咨询的资料称,按2023年的出货量计算,该企业于国内所有新能源装载机及宽体自卸车制造商中分别排名第三及第四,所占市场份额分别为11.6%及8.3%,为该两类新能源工程机械前五大制造商中唯一的纯新能源工程机械制造商。

也正是电动装载机及电动宽体自卸车,为博雷顿的收入高增长提供了动力。《每日经济新闻》记者查询到,2021年—2023年,该企业电动装载机销售收入分别是8474.2万元、1.84亿元以及2.81亿元,同期电动宽体自卸车的销售收入分别是1005.7万元、7629万元以及1.26亿元。今年上半年,两大产品销售收入分别是1.1亿元及1.45亿元。

此外,博雷顿还存在部分收入来源于提供服务、设备出租。2021年—2023年,博雷顿提供服务的收入分别是7.1万元、48.5万元以及279.4万元,租金收入分别是348万元、635万元及541.1万元。

不过,记者对比前后两份招股书发现,博雷顿各年度销售产品数量是一致的,但出租产品的数量则是一个谜。在此次更新的招股书(11月版本)中,博雷顿披露的具体产品销售量不变,但出货量(包含出售及租赁)发生变动,至于变动原因,招股书并未作出解释。

博雷顿两份招股书均披露,2021年—2023年,公司装载机销量分别为126台、295台及484台。但在前一版招股书(4月版本)中,公司装载机对应出货量分别是144台、321台及507台,而更新后的招股书则显示为140台、326台和525台。其中,2023年的数据差异达到18台。

相似的差异同样出现在宽体自卸车产品上。两份招股书均显示,2021年—2023年,博雷顿分别销售宽体自卸车11台、59台及88台。但4月份招股书披露对应时间的出货量分别是11台、59台及96台,即2021年、2022年,博雷顿并未有宽体自卸车租赁业务,2023年租赁8台。而11月份的招股书则披露,2021年租赁1台。

在整体介绍中,博雷顿在更新后的招股书中介绍,“自2021年至2023年,我们的电动装载机的出货量由140台增至525台,电动宽体自卸车的出货量由12台增至96台,复合年增长率分别为93.4%及182.8%”。

但在上一份招股书中,博雷顿介绍“自2021年至2023年,我们的新能源装载机及新能源宽体自卸车的出货量分别由144台增至507台及由11台增至96台,复合年增长率分别为87.6%及195.4%”。

传统制造商正迎头赶上

从市场的角度说,上述披露不一致的情形,尚不是博雷顿需要面对的关键问题。《每日经济新闻》记者注意到,工程机械的电动市场在蓬勃发展,博雷顿虽有着技术上的先发优势,但传统制造商不仅迎头赶上了,而且在销售上更有号召力。

以博雷顿的核心产品电动装载机为例,在工程机械中,装载机也是电动化浪潮最凸显的领域。博雷顿招股书披露,中国新能源装载机市场规模从2019年的1亿元增至2023年的29亿元,复合年增长率为168.2%。此外,中国工程机械工业协会统计数据显示,2022年、2023年,电动装载机全年销量分别是1160台、3595台,而今年上半年电动装载机销量更是达到5114台,已超过过去两年的总和。可见市场销售增长之迅猛。

博雷顿虽然在2019年底便推出其电动装载机产品,但其2021年—2023年在该产品的销售量分别为126台、295台及484台,2023年的同比增长率只有64.07%。今年上半年,博雷顿电动装载机销量为177台,同比增长30.15%,并未能保持与行业增速同步。

但传统工程机械制造商加码电动化后,在电动装载机上取得的销售成绩更为显眼。

柳工是电动装载机的“领头羊”。2024年7月,柳工表示,其电动装载机单月第600台下线,其中电动装载机单月出口超100台,其单月数据已超过博雷顿2023年的销量。记者查询到,柳工2023年电动装载机销量同比增长67%,今年上半年的销量同比增幅则是159%。

此外,徐工机械(000425.SZ)在2023年年报中披露,公司新能源装载机增长翻番,2024年半年报中也介绍,新能源装载机收入同比增长近2倍,占总收入23.3%。三一重工在2022年半年报中才首次介绍其电动装载机产品,但根据国联证券研报,该企业目前的市场占有率已接近博雷顿。

不过,无论是对博雷顿,还是对柳工、徐工机械等传统工程机械厂商来说,电动装载机未来市场广阔,各企业的销量将进一步打开,但如何维持盈利仍是关键。

在10月25日的投资者交流会上,柳工方面表示,受国家政策的引导和电动装载机产品的不断成熟,国内电动装载机渗透率从前年的3%快速提升至今年的25%左右,很多非传统工程机械企业纷纷入局,价格战在所难免。

“但因为各自目的、中长期目标、能力的差异,这样的竞争注定不会长期持续,市场必然会进行快速淘汰,事实证明:去年最多时,电装(电动装载机,下同)制造企业多达几十家,今年至今快速缩减,预计未来数量还会持续减少。电装刚开始导入市场的前几年,毛利率高于油装,但从去年到今年,由于市场的恶性竞争,电动装载机的毛利率急剧下降,大部分友商的电装毛利率处于极低的水平。”柳工方面如是分析。

博雷顿招股书披露,2021年—2023年,其电动装载机毛利率分别是13.4%、3.4%及-0.8%。